Ce que les professionnels utilisent pour surveiller les portefeuilles de patrimoine privé.

Investir, ce n’est pas seulement choisir des actifs ; c’est aussi surveiller les performances pour s’assurer que vos investissements correspondent à vos objectifs financiers. Que vous soyez un investisseur novice ou chevronné, il est essentiel d’acquérir les clés pour évaluer la performance de votre portefeuille. Ce guide vous donne les outils pour poser les bonnes questions sur la performance de votre portefeuille, que vous le gériez vous-même ou que vous en déléguiez la gestion à quelqu’un d’autre.

Dans cet article, vous comprendrez :

- Le calcul de la performance lui-même et l’effet pervers des différentes méthodologies pondérées par le temps (TWR). Le même portefeuille et les mêmes flux peuvent fournir des rendements différents, ce qui conduit à une analyse erronée et à de mauvaises décisions, voire à douter de l’intégrité de votre gestionnaire.

- La performance relative, ou Alpha, et ce qu’elle explique et n’explique pas. Dans tous les domaines de la vie, l’ego fait obstacle au bon sens, et l’alpha constitue un bon banc d’essai pour la gestion de l’ego. Comment s’assurer qu’il est présenté de manière sensée ?

- Dès que vous investissez ou déléguez la gestion de votre patrimoine, vous acceptez de perdre de l’argent à un moment ou à un autre. Perdre à court terme pour gagner à long terme, c’est prendre des risques. Comment cette prise de risque est-elle mesurée ? Votre gestionnaire utilise-t-il efficacement votre « budget de risque » ? Le risque vise à mesurer votre probabilité de perdre de l’argent et constitue un élément crucial de l’efficacité de votre gestionnaire. Votre gestionnaire d’actifs exprime-t-il correctement vos attentes en matière de gains et votre acceptation des pertes – en bref, votre appétit pour le risque ?

- Une fois la performance correctement calculée et le risque adéquatement mesuré, nous pouvons combiner la performance et le risque à l’aide du célèbre ratio de Sharpe. Aussi vieux que la finance moderne, ce chiffre peut donner des indications essentielles pour départager deux gestionnaires aux performances similaires ou un gestionnaire ayant un indice de référence adéquat, bien défini et pertinent. Comment pouvez-vous exploiter ces informations lorsque vous discutez de la performance avec votre gestionnaire ?

1) Même portefeuille, même période, performances différentes ?!?

Avant toute analyse, il est essentiel de comprendre les rendements pondérés dans le temps et l’impact des flux entrants et sortants sur la performance. Et c’est assez simple.

Le retour sur investissement (ROI) est la mesure ultime du succès d’un investissement. Il évalue le gain ou la perte de valeur d’un investissement par rapport à son coût. En tenant compte des entrées et des sorties, un chiffre de performance est ensuite calculé. Pour calculer votre retour sur investissement avec précision, il est essentiel de prendre en compte les retraits et les ajouts à votre portefeuille.

Par exemple, si votre portefeuille démarre à 100 000 euros et qu’à la fin du mois de juin, il est passé à 110 000 euros, mais que vous avez retiré 10 000 euros au début de cette période, votre ROI est calculé comme suit : 110’000 – (100’000 – 10’000) = 20’000.-. Votre performance est donc de 20’000 / 100’000 ou +20%. Cependant, si vous effectuez un retrait à la fin de la période, votre ROI sera de 110’000 – (110’000 – 10’000) = 10’000.-, soit une performance de +10%. Une bonne comptabilisation de vos retraits (et ajouts) est essentielle.

Mais pourquoi ?

Prenons un exemple plus complexe mais stupéfiant. La performance du portefeuille pour chaque période est la suivante :

- Du 1er janvier au 15 février : +5%.

- Du 15 février au 31 mars : -5%.

- Du 31 mars au 30 juin : + 20%

Nous construisons trois scénarios avec des dates différentes pour le même retrait de 10 000 € :

- 15 février

- 31 mars

- 30 juin

Calculons le retour sur investissement et le rendement total des portefeuilles dans le cadre de ces trois scénarios.

La « performance du marché » est la performance du portefeuille pour la période, toutes choses étant égales par ailleurs. Elle inclut tous les frais, dividendes, intérêts courus, plus-values et impôts. Elle est composée à 19,70 %, chaque période étant de +5 %, -5 % et +20 %.

La performance du portefeuille pour chaque période est calculée comme suit.

Comme on peut le constater, la performance du portefeuille = la performance du marché pour chaque période. Nous avons la même valeur de départ et la même performance pour chaque période ; nous nous attendons à ce que la performance de fin de période soit de 19,70 % dans les trois cas.

Mais attendez… Les valeurs finales ne sont pas les mêmes ! €108’300, €107’700, €109’700. Les mêmes rendements mais des valeurs différentes ? Supposons que nous calculions la performance en utilisant ces valeurs finales, la valeur de départ de 100 000 € et les retraits de 10 000 € à chaque date du scénario. Dans ce cas, nous obtenons 18,3 %, 17,7 % et une performance équivalente au marché de 19,7 %. Mais, s’il vous plaît, pourquoi ?

La méthodologie utilisée pour calculer la performance suppose que le retrait a lieu à la fin de la période, ce qui peut ne pas correspondre à la réalité. Le montant réel que vous obtenez dépend du moment où vous retirez de l’argent et de la performance générée sur les actifs restants au cours des périodes suivantes. Un chiffre de performance inexact, tel que 18,3 % ou 17,7 % au lieu des 19,7 % exacts, peut conduire à des conclusions erronées.

Avant de procéder à des comparaisons, il est essentiel de comprendre comment la performance a été calculée. Si vous constatez des différences, ce n’est peut-être pas parce que quelqu’un vous a menti, mais parce qu’une approximation a été faite pour économiser du temps de calcul et des coûts de données.

Les chiffres relatifs aux performances sont la source de toutes les mesures utilisées. Par conséquent, s’ils ne sont pas parfaitement exacts, ils risquent de ne pas être comparables avec d’autres sources et l’analyse pourrait être faussée, ce qui conduirait à de mauvaises décisions.

- La bonne façon de calculer la performance est d’utiliser la valeur quotidienne et les données d’entrée et de sortie pour calculer la performance quotidienne, également appelée « pondération temporelle quotidienne », ou TWR journalier. Ce chiffre est ensuite composé pour les différentes périodes nécessaires à l’analyse, ce qui permet d’obtenir le chemin de performance le plus précis.

2) Alpha, l’indicateur d’un excès d’orgueil ?

L’alpha indique le rendement excédentaire d’un investissement par rapport au rendement d’un indice de référence. Supposons que ce benchmark soit une référence adéquate pour comparer la performance du portefeuille ; l’alpha mesure la performance au-dessus du benchmark, également appelée surperformance ou battre le marché (il y a de quoi se frapper la poitrine).

D’après notre vaste expérience, la sous-performance, ou l’alpha négatif, n’est généralement pas attribuée par le gestionnaire à la qualité de son travail, mais à d’autres facteurs externes échappant à son contrôle (contraintes, coûts, malchance, mauvais indice de référence). Mais à long terme (3 à 5 ans), vous devriez vous attendre à ce que votre portefeuille atteigne ou dépasse un indice de référence correctement défini ; dans le cas contraire, vous pourriez vous demander pourquoi vous engagez un professionnel.

3) La volatilité est une mesure essentielle du risque. Comparer des portefeuilles sans tenir compte de leur volatilité n’a aucun sens.

L’écart-type est un indicateur qui vous aide à comprendre le niveau de risque associé à votre portefeuille. Il mesure l’écart des rendements par rapport à la moyenne sur une période donnée, ce que l’on appelle communément la « volatilité ».

Supposons que deux portefeuilles affichent un rendement de 21 % pour le trimestre, ce qui correspond à un rendement quotidien d’environ 0,29 %.

Supposons maintenant que nous ayons un « portefeuille 3% » avec une volatilité de 3%, avec une fourchette de rendement autour de cette moyenne de +/- 0,5%, c’est-à-dire entre +0,8% et -0,2%.

Le « portefeuille 12% » a une fourchette de +/-2%, entre +2,3% et -1,7% de rendement journalier.

Bien que les deux portefeuilles aient la même performance accumulée à la fin du trimestre, ils empruntent des chemins et prennent des risques très différents pour y parvenir. Le graphique ci-dessous compare les deux portefeuilles à notre objectif de 21 % (ligne verte en pointillés). Le portefeuille à 3% (ligne rouge) a une progression régulière. En revanche, le portefeuille à 12 % (ligne bleue) a une trajectoire plus irrégulière.

Mais pourquoi devrais-je m’en préoccuper puisque j’obtiens le même rendement ?

La volatilité est appelée mesure du risque parce qu’elle est un facteur essentiel du risque de ne pas atteindre votre objectif ou de perdre de l’argent. Pensez-y en termes de probabilité. Dans le graphique ci-dessus, quelle ligne est toujours la plus proche de l’objectif ? Par conséquent, si vous vous placez à n’importe quel moment de cette période, quelle est celle qui a la plus forte probabilité d’atteindre votre objectif ?

Oui, le portefeuille le moins volatil, c’est-à-dire le moins « risqué ».

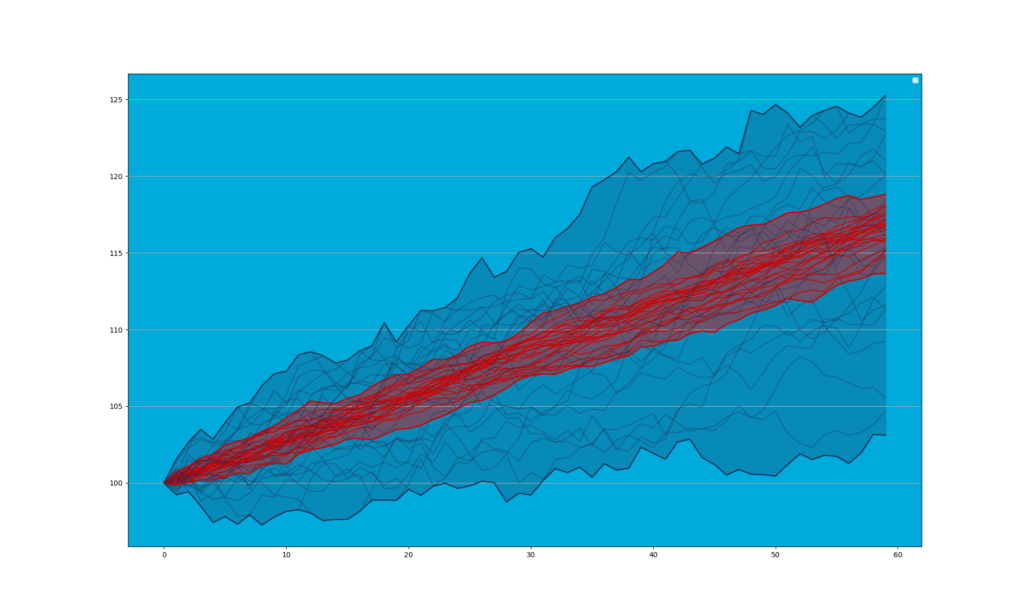

Le graphique ci-dessous montre les trajectoires que peuvent prendre les portefeuilles 12% et 3% (en rouge). Les portefeuilles 12% ont des résultats beaucoup plus dispersés que les portefeuilles 3%.

Le portefeuille le moins volatil est le meilleur à rendement égal. Il présente les meilleurs rendements ajustés au risque.

Mais existe-t-il une mesure unique qui rende compte de cette supériorité ?

4) La première étape pour comparer correctement les rendements ajustés au risque : le bon vieux ratio de Sharpe

Le ratio de Sharpe mesure la performance d’un investissement par rapport à un actif sans risque après ajustement de sa volatilité. Il est très utile de comprendre l’excédent de rendement que vous obtenez en contrepartie de la volatilité supplémentaire que vous subissez du fait de la détention d’un actif plus risqué.

En termes simples, il s’agit du rendement réel du portefeuille divisé par sa volatilité. Formellement, le rendement réel devrait être l’excédent de rendement par rapport à l’inflation. Toutefois, une approximation du taux sans risque, ou taux de trésorerie, est utilisée comme point de départ.

Puisque vous posez la question, voici la formule:

Le ratio de Sharpe a été introduit en 1966 et est toujours largement utilisé pour évaluer la performance d’un gestionnaire d’actifs.

Si le portefeuille à 3 % avait un rendement annuel de 20 % et un taux sans risque de 2 %, son Sharpe serait de 6. Le portefeuille 12%, avec le même rendement, aurait un Sharpe de 1,5. Plus le Sharpe est élevé, meilleur est le rendement ajusté au risque.

Notez que 6 n’est pas un ratio de Sharpe réaliste. Pour les portefeuilles multi-actifs, un ratio de Sharpe de 1 est déjà très raisonnable (en fonction de la période). Il s’agit d’un bon indicateur relatif de l’efficacité des gestionnaires d’actifs, pour autant que la période de comparaison soit la même. Toutefois, en période négative, le ratio de Sharpe perd de sa pertinence.

D’autres mesures peuvent être utilisées, comme le ratio de Sortino ou une mesure plus sophistiquée du risque de baisse, comme la VaR (Value at Risk), son cousin l’Expected Shortfall ou le ratio Omega, plus sophistiqué. Toutes ces mesures méritent d’être examinées séparément.

Performance Watcher utilise des mesures relatives ajustées au risque en tant que données clés pour ses mesures de comparaison de portefeuilles privés. Dans le domaine de la gestion de fonds, Morningstar attribue ses fameuses étoiles sur la base des rendements ajustés au risque.

4 points à retenir

Vous comprenez maintenant les quatre clés de la mesure de la performance !

Nous avons commencé par examiner la manière dont la performance est calculée et nous avons réalisé que la méthodologie n’est pas neutre. La mesure la plus pertinente est la mesure quotidienne pondérée en fonction du temps. Laquelle est présentée dans le rapport de votre gestionnaire ou de votre banque ?

Nous avons parlé de la première lettre de l’alphabet grec : Alpha. Si la « surperformance » est un concept simple, il est essentiel de trouver la bonne référence pour comparer votre portefeuille. Obtenir des réponses adéquates pour expliquer les différences peut nécessiter une certaine gestion de l’ego.

Ensuite, nous avons expliqué comment considérer le « risque » ou la volatilité : la probabilité de perdre de l’argent sur une période donnée. Une fois ce risque calculé, qu’en faites-vous ?

En comparant votre portefeuille à un indice de référence ou à un autre portefeuille à l’aide de mesures ajustées au risque, comme le ratio de Sharpe, vous pouvez évaluer la manière dont votre gestionnaire de portefeuille a appliqué votre budget de risque. Cette analyse doit être combinée à d’autres outils, et votre gestionnaire doit être en mesure d’expliquer la différence…